【コラム】住宅ローンはどんなタイミングでお金が通帳に入るのか?

公開日: : コラム

PR:あなたの建築予定地にある工務店に、無料で間取り・見積り作成を依頼してみませんか?お申し込みはこちらから

すでに住宅ローンを選ぶ際、借りる際の基本的な考え方は第一回・第二回でお話した通りですが、今回は住宅購入に際してお金を払う様々なタイミングを解説していきたいと思います。

おそらく本コラム読者様のほとんどが注文住宅の建築を検討していると思いますので、土地購入から家の完成までの支払いタイミングを把握していただければ幸いです。

住宅ローンで借りたお金は「いつ」振り込まれるのか?

例えば土地1,000万円。建物3,000万円。合計で4,000万円の住宅ローンに申し込み、審査に通ったとします。4,000万円があなたの通帳に振り込まれるのは「いつ」でしょう?

正解は建物が完成し、あなたに引き渡しが行われる時です。

住宅ローンは建てた(購入した)物件を担保にして貸し出すので、完成前にお金があなたの通帳に振り込まれることは原則ありません。万一、あなたが住宅ローンを返せなくなってしまった場合、担保に取った家を金融機関は返済原資に充てるため、家が完成していないと貸す方としても安心して貸せないのです。

「じゃあ、土地購入のお金はどうするの?」

と思った方。各金融機関ではつなぎ融資という商品が存在します。つなぎ融資とはどういうものなのか詳しく見て行きましょう。

お金を払うタイミングとつなぎ融資

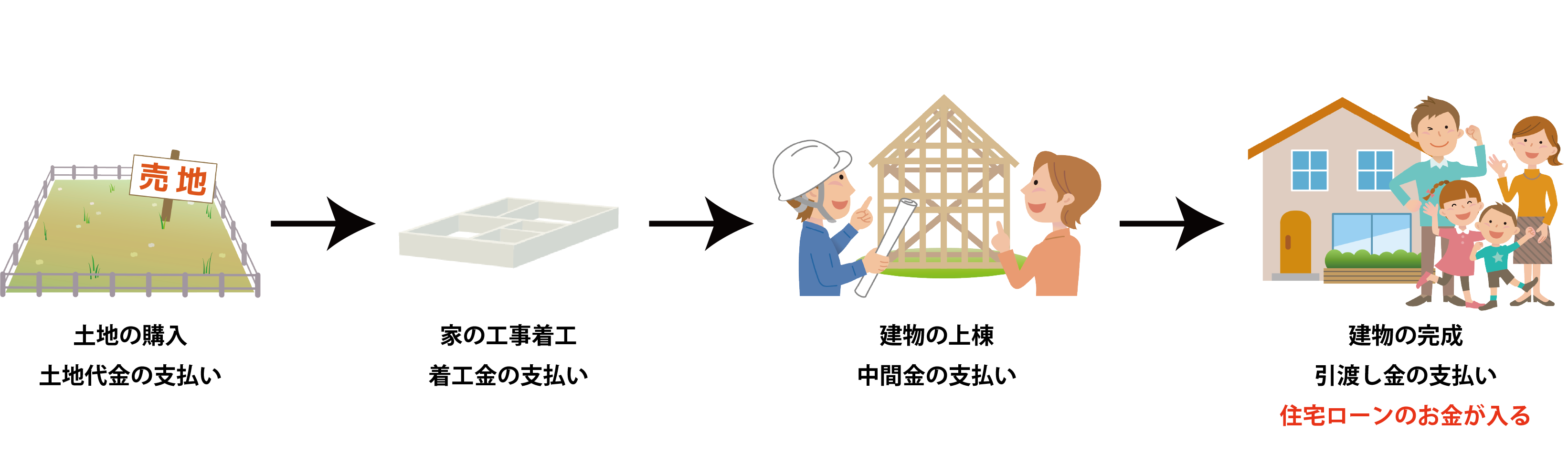

上の図は土地の購入から注文住宅を建築する際の一般的な支払いタイミングです。

実際に建てる土地を決め、自分の持ち物(売買契約にハンコを押す)とする前に仮契約や地盤調査。建築プランの決定等の作業と住宅ローンの事前審査が必要になりますが、つなぎ融資申し込みのタイミングは住宅ローンの事前審査と同タイミングとなります。

土地の代金が全額購入時に必要なのは言うまでもありませんが、着工金・中間金は工務店・ハウスメーカーにより異なり、合わせて請負代金の60%ほどが必要になるのが一般的です。先の例を取り上げちょっと整理してみましょう。

土地の代金1,000万円

建物の代金3,000万円

最初に払うのは土地代金の1,000万円

次に払うのは着工金の900万円(30%で計算)

その次に払うのは中間金の900万円(30%で計算)

最後に払うのは引渡し金の1,200万円

この内最後に支払う1,200万円は住宅ローンが実行されすぐに払えるので問題ないですが、問題は土地代金と着工金・中間金です。住宅ローンはまだ実行されませんので合計で2,800万円必要になりますが、貯金だけでポンっと払える方ばかりではないでしょう。

そこで先ほど登場したつなぎ融資の出番となるわけです。通常の住宅ローンと異なり毎月返済して行くわけではなく、つなぎ融資で借りたお金は住宅ローンのお金が入る時に天引きしてもらい返済することになります。

つまり、住宅完成(引渡し)までに発生する費用2,800万円をすべてつなぎ融資で借りた場合、4,000万円-2,800万円=1,200万円となり、住宅ローンが実行される際には1,200万円があなたの通帳に入りますので、そのまま引渡し金を支払い全ての支払いは完了するという仕組みです。

つなぎ融資の金利と利息

つなぎ「融資」ですから当然金利や諸費用は発生します。一般的には3~4%ほどの金利と融資手数料、契約書に貼る印紙代、住宅融資保険の保険料(金融機関によっては負担してくれるところもあります)等が発生します。

ここで本コラムを第一回目からお読みの方は

「3~4%の金利ってメチャクチャ高くない?」

と思うことでしょう。つなぎ融資は住宅ローンと違い担保が設定されることはありません。そのため貸す側からするとリスクの高い貸し付けとなるため、金利も高く設定されています。実際にどのくらいの利息を負担することになるのか、再び先ほどの例を元に計算していきましょう。

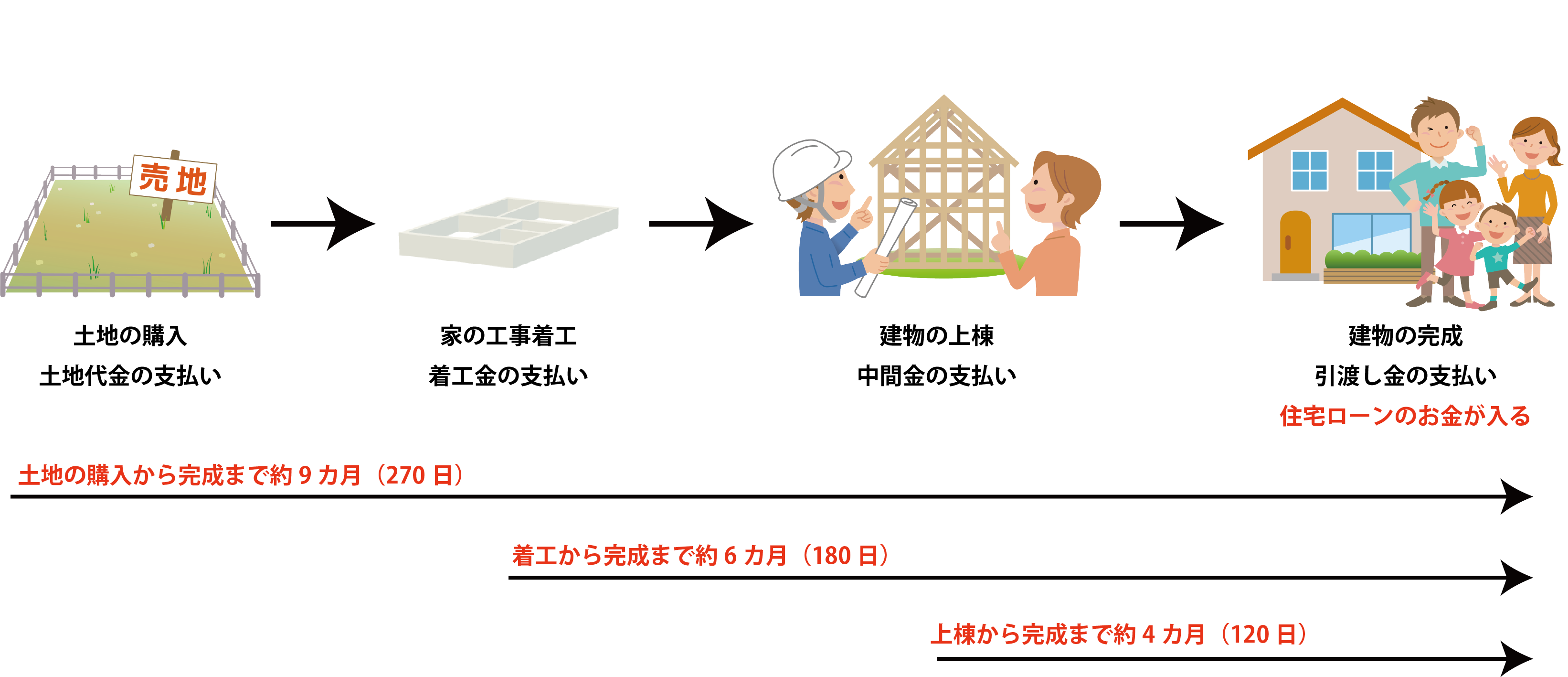

諸々の打ち合わせや工事がとてもスムーズに進み、土地の購入から建物の完成まで約9カ月で完了したとします。

土地のつなぎ融資にかかる利息(金利3.5%の場合で計算)

1,000万円×3.5%÷365×270日=258,904円

着工金のつなぎ融資にかかる利息(上記同条件)

900万円×3.5%÷365×180日=155,342円

中間金のつなぎ融資にかかる利息(上記同条件)

900万円×3.5%÷365×120日=103,561円

つなぎ融資にかかる利息は合計で517,807円ということになり、これ以外につなぎ融資の諸費用も発生します。これを高いとみるか安いとみるかは人それぞれですが、つなぎ融資を利用する場合は資金計画の一部に、必ずつなぎ融資に関する利息と諸費用を盛り込んでプランニングすることを強くおススメします。

また、つなぎ融資を利用する上で利息と諸費用以外に発生するデメリットとして団信への加入が一般的には出来ないという点があります。これをカバーするものとして短期団信や生命保険の定期保険、つなぎ融資に団信が付いている金融機関(一部存在します)を利用するという方法がありますので、これも併せて検討されることをおススメいたします。

つなぎ融資を使わない方法

一部の金融機関ではつなぎ融資ではなく、分割融資に対応してくれるところも存在します。

さらに土地先行融資(家と土地で住宅ローンをそれぞれ借りる形)や、そもそもつなぎ融資不要という住宅ローンも一部金融機関には存在します。

つなぎ融資不要とはどういうことかと言うと、住宅建設資金支払い専用の口座を作成し、土地購入時や着工金支払い時など最初にお金を払うタイミングで、一括して支払い専用口座にお金が入ります。その後、各種支払いのタイミングで支払い専用口座から業者に支払っていく形となり、結果的につなぎ融資は不要ということになるのですが、取り扱いのある金融機関は限られますので、事前の調査が必要です。

分割融資やつなぎ融資不要等いずれのケースでも、つなぎ融資を使わない場合、土地購入から家の完成までの期間は一般的に元金を据え置いて利息だけ返済していくパターンが多いです。当然、据え置いた元金分だけ当初予定していた毎月返済金額は上昇することになりますので、ご注意頂ければと思います。今回のケースを元に元金据え置き期間を一年とすると以下のように毎月返済額は変化します。

元金据え置き支払いの例

4,000万円を金利1.31%で35年返済にて借りた場合。

普通に返済すると

毎月118,785円と総返済額は約4,988万円

6か月元金据え置きをすると

最初の6カ月は利息だけの43,666円

元金返済が始まると利息と併せて毎月120,142円となり、返済総額は約5,000万円

最初の1年間元金据え置きすると

最初の1年間は利息だけの43,666円

元金返済が始まると利息と併せて毎月121,540円となり、返済総額は約5,011万円

都市銀行、地方銀行、ネット銀行、信金、信組等々金融機関によって、つなぎ融資必要の有無や分割融資の可否は様々ですので、前回のコラムでもお伝えしたように、やはりネットと足で情報を稼ぐ必要があります。

つなぎ融資を利用するか否かは、諸費用や金利に利便性も含めた総合的な判断で選んでいきましょう。

今回のまとめ

そもそも予算いくらまで行けるのか?

予算にはどこまで入れるのか?

頭金入れた方が良いのか?

親から援助はもらえないのか?…etc

住宅を購入する際に検討することはお金のことだけでも山のようにあります。今回は支払いのタイミングについて基本的な部分を解説して来ましたが、土地選びからの方もそうでない方も、お子さんの入学時期やアパートの更新時期に合わせて新築を建てるケースが多いと思いますが、家の購入はスケジューリングに余裕を持って行っていただきたいと考えます。

住宅ローンの審査だけでも事前審査では一般的に2~3日。本審査では早くて1週間。長い場合は2~3週間かかる場合もあります。建物や土地に関するほとんどの書類は業者さんで用意してくれる場合が多いですが、身分証明書や源泉徴収票(直近2~3年分)の用意は自分で行う必要があります。

「昔の源泉徴収票とか無いや…」

となれば会社に再発行を求めたり、自営業の方であれば税務署で納税証明書を取得しなければならなかったりと、中々に手間のかかる作業です。もちろん、書類が足りなければ提出するまで審査は基本的に進みません。するとスケジュールはドンドン延び延びになっていきます。

住宅ローンの審査だけでもちょっとしたことでスケジュールにズレは発生しますので、相手方の存在する土地の取引や天候にも左右される家の建設は住宅ローン審査の比ではありません。

是非、早め早めの行動を心がけ納得できる場所に納得できる家を納得できるお金の借り方で建てて頂ければと思います。

さて、次回は「安全に返していくには○○○○返済おススメしません…」と題して、ある返済方法を取り上げます。ライフプランの計算上行ける金額を「均等」に返していくことが、住宅ローンを「安全」に返していく秘訣だと考えます。

大切なことは「均等」です。次回もどうぞお楽しみに。

※今回のコラムで取り上げた建設計画と着工金・中間金・引渡し金の割合はあくまで例です。実際は必ず契約前に工務店さん、ハウスメーカーさんへご確認ください。

住宅ローンについて学びたい、講座の詳細を知りたい方はこちらから

[contact-form-7 404 "Not Found"]最新記事 by 日本住宅ローンコンサルティング協会 (全て見る)

- 【コラム】住宅ローンはどんなタイミングでお金が通帳に入るのか? - 2020年9月1日

- 【コラム】いつ・どこで・いくら借りるのがベストな選択か? - 2020年7月20日

- 新築が欲しい!と思ったその前に「金利の重さ」知ってください - 2020年6月30日

関連記事

-

-

【コラム】第5回 箸育「教え方」にはコツがある ~Part.2

2021/03/18 |

乳幼児の保護者向け講習の際に必ず訊かれる「箸トレーニングは何歳からですか?」というご質問についてお答...

-

-

【コラム】自然を取り入れた空間づくりが注目されているわけ

2020/05/09 |

みなさん初めまして。株式会社KIJINです。弊社は個人宅やオフィス向けに、木に特化したオーダー家具や...

-

-

【コラム】「端緒」暮らしの中のヨガ③ 心と体のバランスをとる

2020/08/15 |

私は小学5年生の頃まで本気でサンタクロースを信じる子どもでした。 「家に煙突は無いけれど、クリスマ...

-

-

【栃木県・大田原市】イシンホーム栃木県北店 七浦建設株式会社より

2021/09/18 |

LDKの開放的な吹抜けに、家族の繋がりを感じる一体感のある間取で、 子供たちと過ごす...

- PREV

- 【コラム】木質化のススメ

- NEXT

- 株式会社 E-HOUSEより 完成見学会、予約見学会のお知らせ